Nous publions ce communiqué qui est une libre traduction en français d’extraits du communiqué des résultats semestriels pour la période de six mois au 31 juillet 2022 de Kingfisher. Cette traduction ne saurait engager à quelque titre que ce soit la responsabilité de Kingfisher.

Faits marquants

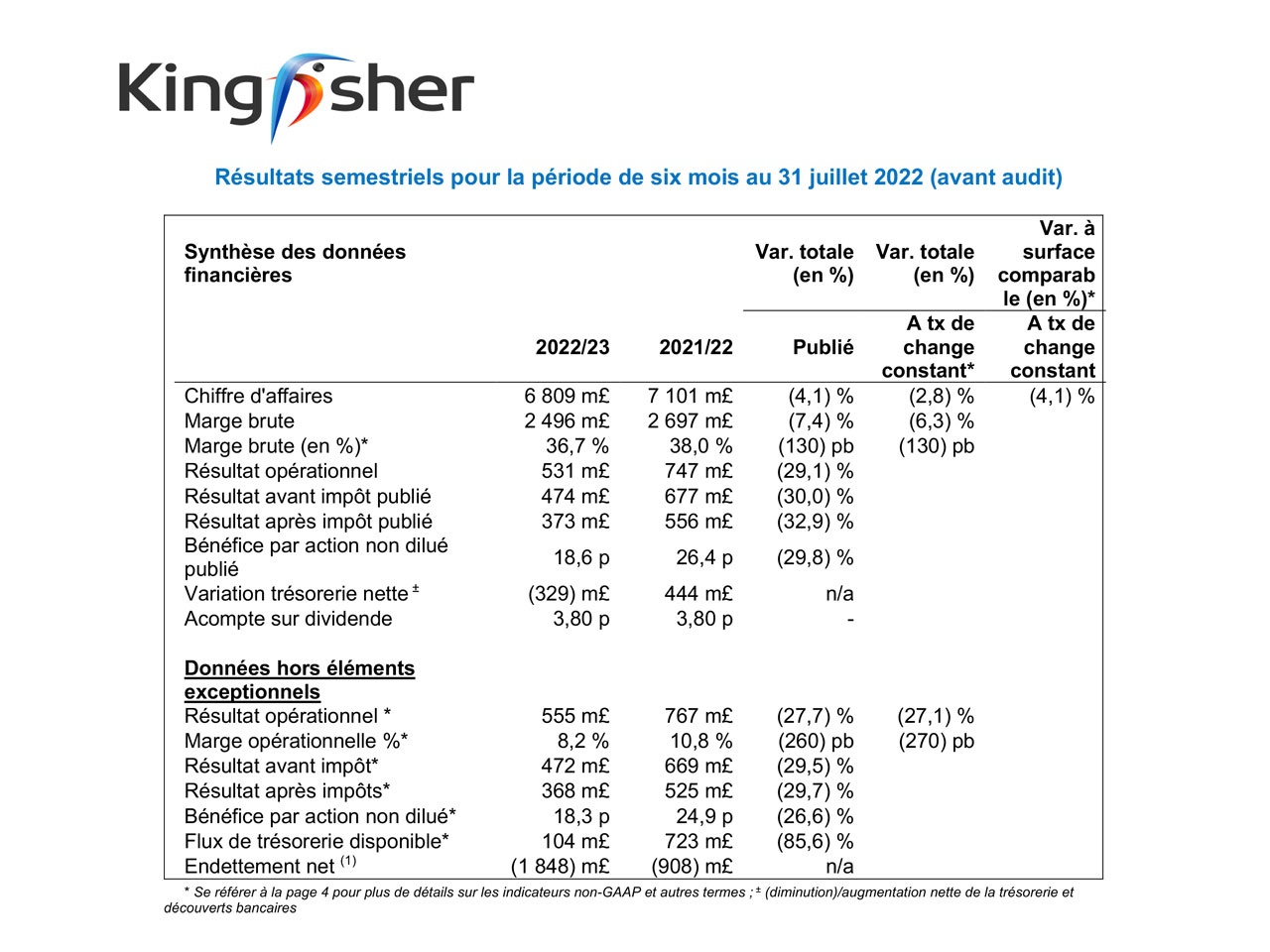

- Performance du premier semestre conforme à nos prévisions (chiffre d’affaires total -2,8 % à taux de change constant et -4,1% à taux de change constant et surface comparable)

- Forte progression du chiffre d’affaires par rapport aux niveaux pré-pandémie (+16,6 % sur 3 ans à surface comparable), portée par des gains de parts de marché ; accélération de la croissance du chiffre d’affaires au T2 par rapport au T1

- Demande résiliente sur les marchés du » Faire soi-même « comme du » Faire-Faire « (professionnels)

- Bonne gestion des pressions inflationnistes, comme des tensions sur la chaîne d’approvisionnement

- Poursuite de l’exécution de nos priorités stratégiques et investissements pour la croissance – digital, marché des professionnels, Screwfix et expansion en Pologne

- Retour attractif pour nos actionnaires (versement de dividendes et deuxième programme de rachat d’actions de 300 millions de livres sterling en cours) reflétant la confiance de Kingfisher dans ses perspectives de croissance à long terme et les opportunités de génération de cash

Commentaire de Thierry Garnier, Directeur général du Groupe :

» Nos ventes se sont montrées très résilientes au premier semestre. Face à une base de comparaison très élevée l’an dernier et dans un environnement plus difficile, le chiffre d’affaires s’est inscrit en hausse de 16,6 % à surface comparable par rapport aux niveaux d’avant la pandémie. La dynamique de croissance s’est accélérée entre le T1 et le T2. Cette bonne performance résulte à la fois de la poursuite de nos gains de parts de marché sur tous nos principaux marchés, de la bonne exécution de notre stratégie, et de la résilience de nos ventes auprès des particuliers comme des professionnels. Nous avons retrouvé depuis plusieurs mois les niveaux de disponibilité des produits en magasin d’avant la pandémie, et nous maintenons notre bonne compétitivité prix dans toutes nos enseignes.

» Bien que notre niveau d’activité soit conforme à nos prévisions depuis le début de l’année, nous restons vigilants pour les mois à venir compte tenu de la montée des incertitudes économiques. Notre priorité reste d’offrir à nos clients un excellent rapport qualité/prix au moment où ils en ont le plus besoin. Nous allons aussi poursuivre l’exécution rigoureuse de notre stratégie, avec la priorité donnée à la croissance de nos ventes et aux gains de parts de marché, à une gestion efficace de notre marge brute, et à l’ajustement de nos coûts et de nos stocks aux conditions de marché.

» Avec la solidité de notre activité et de notre bilan, nous continuons à investir pour saisir les opportunités de croissance. B&Q a lancé avec succès sa première marketplace dédiée à l’amélioration de l’habitat et nous nous apprêtons désormais à lancer d’autres marketplaces en France, en Pologne, en Espagne et au Portugal. Nous continuons également à investir sur le marché des professionnels, que ce soit à travers l’expansion de Screwfix au Royaume-Uni et en Irlande, ou par le développement de notre offre à destination des professionnels dans toutes nos enseignes, en s’inspirant de la réussite de TradePoint. Nous prévoyons aussi d’ouvrir les premiers magasins Screwfix en France dans les prochaines semaines. Enfin, nous développons de nouveaux produits et services innovants pour des logements plus » verts « et moins consommateurs d’énergie, au bénéfice à la fois de nos clients et de la planète.

» Avec ces investissements pour la croissance, avec la résilience dont fait preuve le secteur de l’amélioration de l’habitat, notre présence bien répartie sur les marchés du » Faire soi-même « et du » Faire-Faire «, et avec la qualité d’exécution de nos plans, nous sommes confiants dans notre capacité à croître plus vite que les marchés dans lesquels nous sommes présents. «

Résultats du Groupe pour le premier semestre 2022/23

- Chiffre d’affaires en baisse de 2,8 % à taux de change constant, reflétant une base de comparaison très élevée l’an dernier, liée à la forte demande sur le secteur de l’amélioration de la maison. Résilience des ventes à la fois sur le segment des particuliers et celui des professionnels

- Chiffre d’affaires à surface comparable en baisse de 4,1 %, mais en hausse de 16,6 % sur 3 ans à surface comparable* – Progression à deux chiffres du chiffre d’affaires à surface comparable dans l’ensemble des enseignes sur 3 ans (c’est-à-dire par rapport aux niveaux d’avant la pandémie) – Croissance positive sur 1 an en Pologne, dans la Péninsule ibérique* et en Roumanie ; performance résiliente en France* ; base de comparaison élevée sur un an pour le Royaume-Uni & l’Irlande*

- Au T2 22/23, le chiffre d’affaires a progressé de 17,4 % à surface comparable sur 3 ans, après ajustement d’un effet calendaire négatif d’environ 0,7 % ; accélération de la dynamique par rapport au T1 22/23 (+14,8 %, après ajustement d’un effet calendaire positif d’environ 1,4 %)

- Total des ventes en ligne* en baisse de 19 % (en hausse de 156 % sur 3 ans) ; la nouvelle marketplace de B&Q affiche une bonne performance, et les scores d’engagement omnicanal des clients restent élevés – Taux de pénétration de la vente en ligne* de 16 % (S1 21/22 et S1 19/20 : 19 % et 7 %, respectivement) – Chiffre d’affaires brut de la marketplace de B&Q* supérieur aux attentes, atteignant 8 % du total des ventes en ligne de B&Q en août 2022

- Marge brute % en baisse de 130 points de base à 36,7 % (S1 21/22 : 38,0 % ; S1 19/20 : 37,0 %), en raison d’une base de comparaison exceptionnellement élevée (activité promotionnelle » normalisée « par rapport à l’année précédente qui avait vu un niveau promotionnel très bas, dépenses logistiques additionnelles ponctuelles pour gérer les stocks saisonniers et de sécurité, et mix des enseignes & catégories)

- Résultat opérationnel en baisse de 27,1 % à taux de change constant à 555 millions de livres sterling (S1 21/22 : 767 millions de livres sterling ; S1 19/20 : 454 millions de livres sterling), ce qui traduit dans une large mesure une base de comparaison très élevée l’an dernier au Royaume-Uni & Irlande

- Résultat avant impôt publié en baisse de 30,0 % à 474 millions de livres sterling (S1 21/22 : 677 millions de livres sterling ; S1 19/20 : 245 millions de livres sterling), en raison de la baisse du résultat d’exploitation, en partie compensée par la diminution des frais financiers nets

- Résultat avant impôt hors éléments exceptionnels en baisse de 29,5 % à 472 millions de livres sterling (S1 21/22 : 669 millions de livres sterling ; S1 19/20 : 337 millions de livres sterling) • Flux de trésorerie disponible de 104 millions de livres sterling, en recul de 85,6 % (S1 21/22 : 723 millions de livres sterling ; S1 19/20 : 204 millions de livres sterling), ce qui reflète largement l’augmentation du besoin en fonds de roulement associée à l’achèvement du programme de reconstitution des stocks • Diminution de la trésorerie nette de 329 millions de livres sterling (S1 21/22 : augmentation nette de la trésorerie de 444 millions de livres sterling), due en grande partie à la baisse des flux de trésorerie disponible, et au versement de 390 millions de livres sterling de dividendes ordinaires et de rachats d’actions

- Endettement net de 1 848 millions de livres sterling (1 572 millions de livres sterling au 31 janvier 2022), attribuable à la diminution nette de la trésorerie • Endettement net rapporté à l’EBITDA des douze derniers mois* de 1,3x (1,0x au 31 janvier 2022)

- Acompte sur dividende par action déclaré de 3,80 p (acompte sur dividende pour l’exercice 21/22 : 3,80 p)

Perspectives pour l’exercice 22/23

- Démarrage encourageant de l’activité au second semestre de l’année : – Chiffre d’affaires à surface comparable pour le T3 22/23 (au 17 septembre 2022)(2) en hausse de 15,2 % sur 3 ans, en baisse de 0,7 % à surface comparable sur 1 an – Les ventes continuent d’être résilientes sur le saisonnier et les » gros projets « de rénovation sur cette période

- Performances du S1, et du Q3 jusqu’à mi-septembre, cohérentes avec la guidance de résultat avant impôt ajusté pour l’exercice 2022/23 d’environ 770 millions de livres, communiquée en début d’année.

- Pour le reste de l’année, nous avons modélisé différents scénarios pour tenir compte des incertitudes sur l’environnement macroéconomique. Ces scénarios indiquent une fourchette de 730 à 770 millions de livres sterling en termes de résultat avant impôt ajusté(3) pour l’exercice 2022/23.

- Nous continuerons d’exécuter rigoureusement notre stratégie : – Nous visons de nouveaux gains de parts de marché – Nous prévoyons une marge brute sur l’année pleine en ligne avec le niveau d’avant la pandémie (exercice 2019/20 : 37,0 %) – Nous accélérons les investissements sur Screwfix France – Nous sommes résolus à maintenir une gestion active et réactive de nos coûts d’exploitation* – Nous anticipons une baisse des niveaux de stocks au S2 liée à l’écoulement d’une large partie des stocks de sécurité constitués précédemment pour préserver la disponibilité des produits

Nous continuons à mettre en oeuvre nos priorités stratégiques

- Position concurrentielle renforcée sur l’ensemble de nos marchés clés

- Très bon niveau de fidélisation des nouveaux clients recrutés durant la pandémie

- France : en passe de finaliser toutes les actions correctives au S2 ; croissance à surface comparable supérieure au marché et priorité à une croissance plus rentable

- Priorité aux investissements pour la croissance à long terme : investissements e-commerce (traitement plus rapide des commandes et choix de produits élargi) ; poursuite de l’expansion des magasins Screwfix au Royaume-Uni & Irlande et de Castorama en Pologne ; ouverture des premiers magasins Screwfix en France dans les prochaines semaines ; accélération des investissements visant à accroître le taux de pénétration sur le marché des professionnels à travers le Groupe

- Vente en ligne : – Accélération de l’utilisation de nos magasins pour des services de click & collect (C&C) et de livraison à domicile plus rapides, incluant l’optimisation de la gestion des commandes depuis les magasins assurant la fonction de » hubs digitaux «, le lancement de casiers C&C en Pologne (également testés chez B&Q) et la poursuite du lancement réussi de la livraison en une heure avec Screwfix Sprint – Nouveau modèle de marketplace lancé avec succès par B&Q (100 000 UGS (unités de gestion du stock)* ajoutées en six mois) ; déploiement en préparation de marketplaces en France, Pologne, Espagne et Portugal

- Marques propres exclusives : – Nos marques propres exclusives sont synonymes de très bon rapport qualité-prix, de durabilité et créent de la préférence auprès de nos clients – Nos marques propres exclusives ont contribué pour 45 % au chiffre d’affaires du Groupe au S1 (S1 21/22 : 46 %) ; avec une performance soutenue des catégories cuisine, salle de bains & rangements et EPHC (électricité, plomberie, chauffage et climatisation) – Développement de marques propres exclusives spécifiques à nos différentes enseignes et extension des gammes pour élargir le choix – lancement presque achevé de 32 marques propres exclusives nouvelles et redéveloppées

- Innovations liées au mobile et aux services : – Intégration du Scan & Go à l’appli B&Q – Déploiement des caisses en libre-service chez B&Q, Castorama France et Pologne – Outil de conception 3D étendu à de nouvelles catégories (salles de bain, rangement, cheminées)

- Magasins compacts et optimisation des surfaces de magasins : – Poursuite des tests de magasins compacts et de partenariats ; ouverture de six nouveaux magasins compacts au S1 au Royaume-Uni, en France et en Pologne, et des deux premiers magasins B&Q franchisés au Moyen-Orient – Les cinq magasins dont la surface a été réduite l’année dernière au Royaume-Uni et en France affichent des premiers résultats positifs ; d’autres projets de réduction de surface prévus au S2 (en ligne avec l’objectif annoncé précédemment, avec jusqu’à quarante magasins sur 10 ans potentiellement concernés au Royaume-Uni et en France)

- Marché des professionnels : – Un nombre record de 31 ouvertures de magasins pour Screwfix au Royaume-Uni & Irlande au S1 – La bonne performance des ventes en ligne de Screwfix en France se poursuit ; premier centre de distribution désormais pleinement opérationnel, en prévision de l’ouverture des premiers magasins en France dans les semaines à venir – TradePoint (chez B&Q) affiche une croissance du chiffre d’affaires à surface comparable de 34 % sur 3 ans, surperformant le reste de B&Q et Screwfix, et atteignant désormais un taux de pénétration des ventes de 21 % – Lancement d’un plan visant à améliorer le taux de pénétration auprès des clients professionnels dans l’ensemble des magasins » big box «, avec notamment de nouveaux programmes de fidélité en Pologne et dans la Péninsule ibérique, et l’introduction de nouvelles marques propres exclusives et de marques nationales adaptées aux professionnels

- Coûts et stocks : – Programmes pluriannuels de réduction des coûts permettant d’atténuer en partie les pressions inflationnistes – La majeure partie de l’augmentation des stocks nets en glissement annuel est liée à l’inflation (61 %) et à l’augmentation de la surface des magasins (7 %) – Achats proactifs de stocks à partir du T4 l’année dernière afin de (i) améliorer la disponibilité des produits, (ii) constituer un stock saisonnier et de sécurité avant le pic d’activité et (iii) sécuriser la constitution de stocks à plus faible coût – Une série de mesures ont été mises en place pour optimiser la répartition et l’efficacité du sourcing – Bonne qualité des stocks, avec notamment des ratios de provisions sur stocks inférieurs aux niveaux pré-pandémie

- Une entreprise responsable : – Annonce d’un nouvel objectif d’émissions nettes zéro pour nos opérations (scopes 1 et 2) d’ici à fin 2040 – Solutions complètes et personnalisées chez B&Q et Brico Dépôt France pour aider nos clients à améliorer l’efficacité énergétique de leur logement, avec notamment l’accès aux produits et services correspondants – Nouveaux objectifs de croissance des ventes de produits durables

Annonce des résultats semestriels Le présent communiqué peut être téléchargé sur la section Investisseurs du site www.kingfisher.com.

Section 2 : Situation du Groupe à date (incluant la mise en oeuvre du plan stratégique » Powered by Kingfisher «)

1. France – en passe de finaliser les actions correctives au second semestre

Au cours des deux ans et demi écoulés, le Groupe Kingfisher s’est appuyé sur certaines réalisations des années antérieures, notamment la massification des achats à l’échelle du Groupe, le développement de marques propres exclusives et l’investissement dans une plateforme SAP commune. Toutefois, nous avons également été confrontés à de nombreuses difficultés héritées des années précédentes.

Dans le cadre de la stratégie » Powered by Kingfisher «, nous avons défini un plan » focus et fix « qui vise à remédier à ces difficultés. Nous avons accompli des progrès rapides au cours de l’exercice 2021/22, finalisant l’ensemble des » correctifs « apportés au Royaume-Uni et en Pologne. En France, nous sommes en passe de finaliser ces actions correctives cette année.

Ces mesures ont eu un impact positif significatif sur nos ventes à la fois en magasin et en ligne, tout en favorisant le déploiement de notre nouvelle stratégie.

Les progrès des actions menées en France au premier semestre sont présentés ci-après :

- La nouvelle plateforme SAP est en cours de déploiement chez Brico Dépôt, sans générer de perturbation, et le déploiement devrait être achevé avant la fin de l’exercice 22/23.

- Nous sommes également en passe d’achever la mise en oeuvre des solutions » seamless payments « et » dotcom+ « dans l’ensemble des magasins Castorama d’ici à la fin de l’exercice 22/23. La solution » seamless payments « offre une expérience de paiement innovante et fluide pour les clients, utilisant des technologies de caisse en libre-service et de » Scan & Go «. La technologie » dotcom+ « est une solution de commande en magasin favorisant un parcours omnicanal sans couture pour le client*. Ces deux solutions ont déjà été introduites avec succès chez B&Q, améliorant fortement la proposition commerciale et l’expérience client.

- Nous poursuivons la réorganisation de nos activités logistiques en France, afin de créer un réseau optimisé pour Castorama et Brico Dépôt. Nous avons accompli des progrès significatifs dans l’optimisation des surfaces des entrepôts, ainsi que dans la transformation de nos plateformes cross-dock. La réduction planifiée des surfaces de nos entrepôts en France sera achevée au cours du mois de septembre, et atteindra environ 27 % sur deux ans (environ 19 % au 31 juillet 2022). – NB : le cross-docking est un mode d’organisation des flux logistiques consistant à approvisionner les magasins depuis les entrepôts des fournisseurs, en passant par une plateforme d’éclatement des commandes et de mutualisation des chargements, avec peu ou pas de temps de stockage.

- Ce programme permettra de réduire les kilomètres parcourus pour approvisionner nos magasins, et donc les délais de mise à disposition, afin d’offrir un meilleur service aux clients, diminuer les stocks, et réduire les émissions de gaz à effet de serre.

- Nous progressons dans l’extension et l’amélioration des gammes de Castorama, avec plus de marques nationales et internationales, et avec le lancement de nouvelles marques propres exclusives. Nous avons créé plus de 1 200 références au cours des six derniers mois, portant le nombre total de nouveaux produits ces trente derniers mois à plus de 8 500. Comme annoncé précédemment, nous prévoyons d’achever cette restructuration de nos gammes chez Castorama d’ici à la fin de l’exercice 22/23.

- Brico Dépôt, leader du discount dans notre secteur, progresse également dans l’optimisation de ses gammes pour se différencier de Castorama et des autres enseignes de bricolage généralistes. Pour cela, Brico Dépôt a encore renforcé son positionnement prix, optimisé certaines gammes moins stratégiques, introduit de nouvelles marques propres exclusives au positionnement discount (telles que la marque de peinture Evalux) ainsi que de nouvelles marques locales destinées aux professionnels. L’optimisation du nombre de références permettra de renforcer les volumes et le positionnement prix pour les produits phares, consolidant ainsi l’ADN » discount « de Brico Dépôt.

- En France, notre positionnement prix est très compétitif, avec une amélioration de l’indice prix de Castorama et Brico Dépôt cette année. Nous ne prévoyons pas de nouveaux investissements significatifs dans nos prix au cours de l’année à venir. Cependant, fidèle à son ADN de discounter, Brico Dépôt travaille continuellement à réduire ses coûts, améliorer son chiffre d’affaires au m², et réinvestir une partie de ces gains dans les prix.

- Après la nomination de Pascal Gil au poste de Directeur général de Castorama Pologne (début avril 2022) Pascal a été remplacé par Laurent Vittoz, jusqu’alors Directeur des achats du Groupe, et qui est devenu Directeur d’enseigne de Brico Dépôt France, sous la direction d’Alain Rabec, Directeur général de Kingfisher France.

Toutes ces mesures, ainsi que plus généralement l’exécution rigoureuse et continue de nos priorités stratégiques, ont contribué à l’amélioration significative de la performance du Groupe en France au cours des derniers deux ans et demi. Le chiffre d’affaires à surface comparable s’est ainsi inscrit en progression de 13,6 % sur 3 ans en France et, après plusieurs années de sous-performance, les ventes en France à surface comparable affichent une croissance plus rapide que celle du marché. D’après les données de la Banque de France*, le chiffre d’affaires à surface comparable en France au S1 22/23 a progressé à un rythme supérieur à celui du marché.

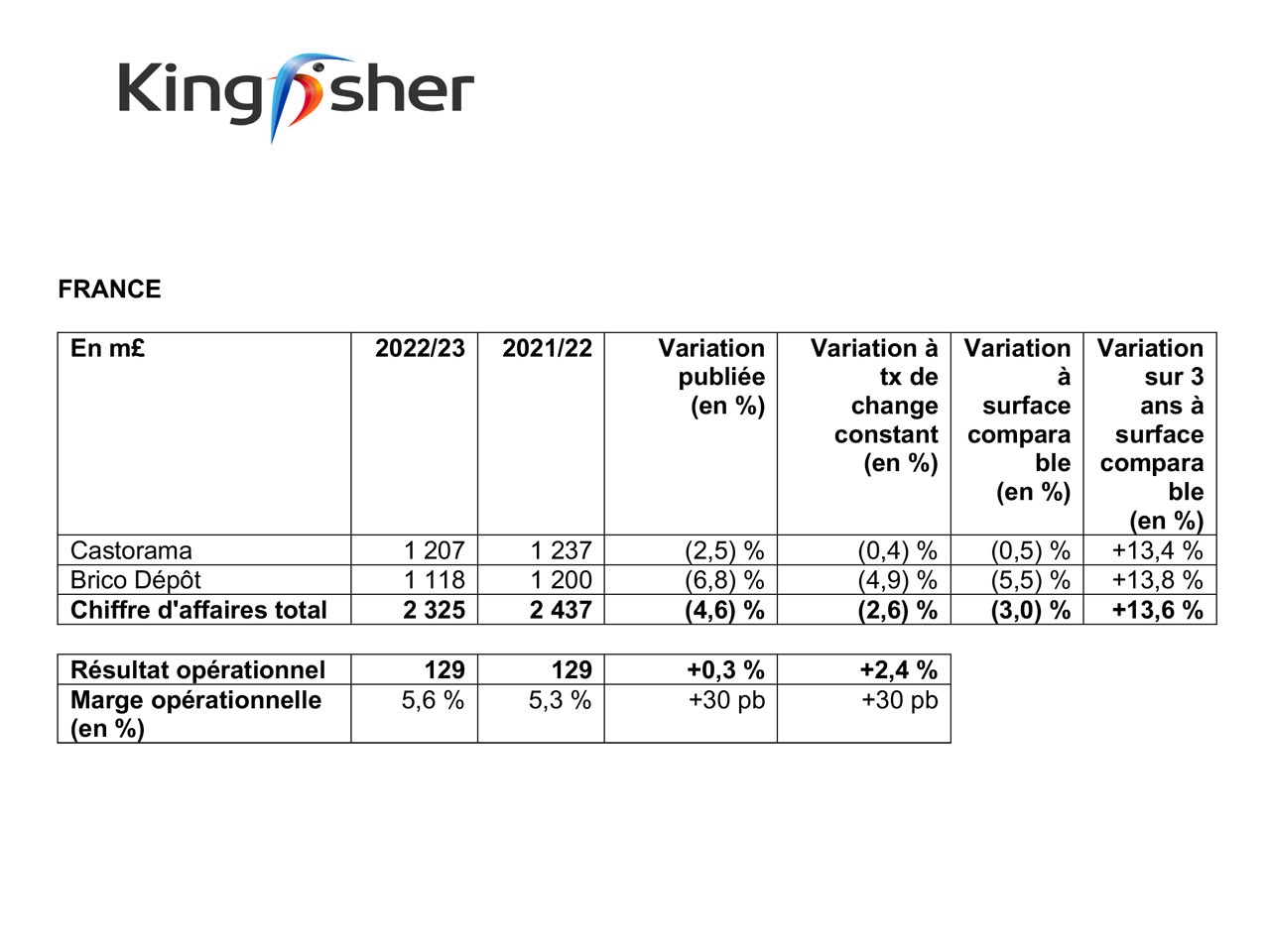

La finalisation de nos actions correctives en France nous permettra également de générer une croissance plus rentable en France, conformément à nos priorités. Au S1, à taux de change constant, la marge opérationnelle de la France s’est améliorée de 30 points de base pour atteindre 5,6 % (S1 21/22 : 5,3 %), tandis que le résultat opérationnel a augmenté de +2,4 % en valeur.

Nos clients ont bien accueilli les mesures mises en oeuvre en France. Ainsi, le » Net Promoter Score « (NPS) s’est amélioré pour la troisième année consécutive dans nos deux enseignes françaises, avec une hausse +12 et +10 points, respectivement, pour Castorama et Brico Dépôt France. Cette progression du NPS se retrouve également en ligne : castorama.fr affichant une hausse du NPS de +29 points sur les trois années écoulées, et bricodepot.fr une amélioration de +20 points.

2. Exécution rigoureuse des priorités stratégiques du plan » Powered by Kingfisher «

a) Tester des concepts de magasins compacts et adapter notre réseau de magasins

Brico Dépôt France prévoit également de tester un nouveau format de 1000 m2 au premier trimestre 23/24.

L’optimisation de la taille de certains magasins accomplie au cours des 12-18 derniers mois a donné des résultats très encourageants. Dans trois grands magasins B&Q, la reprise d’environ 15 à 30% de la surface par des discounters, au cours de l’exercice 21/22, a entraîné une hausse de la fréquentation de la zone commerciale. Depuis leur réouverture, ces magasins ont enregistré une performance supérieure à nos attentes, avec un bon maintien des ventes et une amélioration de la rentabilité. En France, après avoir procédé à l’optimisation des surfaces de deux grands magasins Castorama (Gonesse et La Rochelle) en janvier 2022, nous avons sélectionné un partenaire distributeur alimentaire pour occuper les 20-30 % de surface ainsi libérée. Les premiers résultats en termes de ventes sont positifs. De nouvelles initiatives d’optimisation de surface sont prévues au S2.

Pour rappel, nous avions annoncé l’année dernière qu’au cours des 10 années à venir, jusqu’à 40 magasins au total pour les enseignes B&Q et Castorama France pourraient faire l’objet d’une optimisation de surface, incluant l’option d’une réallocation de m² au service des activités de e-commerce et des hubs de traitement des commandes. Cette optimisation viserait une part relativement limitée du parc de magasins de Kingfisher, soit 3 % à 4 % des surfaces de vente totales de B&Q et Castorama France réunis. Ce processus serait sans impact sur les équipes ainsi que sur l’expérience client des magasins concernés.

Section 3 : Revue opérationnelle par division

Le chiffre d’affaires de Kingfisher France a diminué de 2,6 % (-3,0 % à surface comparable) à 2 325 millions de livres sterling, traduisant la résilience des ventes sur les marchés du » Faire soi même « comme du » Faire-Faire « (professionnels), par rapport à la base de comparaison très élevée de l’an dernier. Sur 3 ans, le chiffre d’affaires s’est inscrit en progression de 13,6 % à surface comparable au premier semestre. Le chiffre d’affaires à surface comparable s’est amélioré, passant de -3,7 % au T1 à -2,3 % au T2, porté par une amélioration de la dynamique chez Brico Dépôt. Nous avons continué à renforcer notre position concurrentielle sur le marché français de l’amélioration de la maison. Au S1 22/23, Kingfisher France a fait mieux que le marché (d’après les statistiques de la Banque de France), grâce à la surperformance de Castorama qui a enregistré une progression supérieure de 3 % à celle du marché. La marge brute a diminué de 30 points de base, en raison du mix de catégories et de la » normalisation « des activités promotionnelles par rapport à l’exercice 2021/22 (qui avait un niveau promotionnel anormalement bas compte tendu de la pandémie), partiellement contre-balancés par la baisse des coûts logistiques. Le plan de réduction de surface des entrepôts en France sera achevé au cours du mois de septembre, avec 8 % de surface en moins sur le mois, portant cette réduction à un total de 27 % sur deux ans.

Le résultat opérationnel en France s’est inscrit en hausse de 2,4 % à 129 millions de livres sterling (S1 21/22 : 129 millions de livres sterling ; S1 19/20 : 112 millions de livres sterling), la baisse de la marge brute en glissement annuel se trouvant plus que contre-balancée par la diminution des coûts d’exploitation. De fait, les coûts d’exploitation ont été réduits de 4,5 % grâce à la baisse des frais de personnel (incluant un effet de timing sur la provision des primes des équipes en magasin), la baisse des coûts immobiliers des magasins, et grâce aux actions menées dans le cadre de notre programme stratégique de réduction des coûts. La marge opérationnelle s’est améliorée de 30 points de base à 5,6 % (S1 21/22 : 5,3 % ; S1 19/20 : 5,2 %).

Le chiffre d’affaires total de Castorama a diminué de 0,4 % (-0,5 % à surface comparable) à 1 207 millions de livres sterling, traduisant la résilience des ventes par rapport à la base de comparaison très élevée de l’an dernier. Sur 3 ans, le chiffre d’affaires à surface comparable a connu une progression de 13,4 %. Sur 3 ans, l’entreprise a enregistré une bonne progression sur les catégories aménagement extérieur, bâti & menuiserie, et cuisine, chacune d’entre elles affichant une croissance de plus de 20 %. Au S1, Castorama a enregistré une croissance positive du chiffre d’affaires en glissement annuel de ses catégories bâti & menuiserie, cuisine, salle de bains & rangements et EPHC, cette dernière catégorie ayant bénéficié de la canicule exceptionnelle de juillet. Les ventes saisonnières de produits de jardin ont baissé de 2 % à surface comparable (augmentation de 22 % sur 3 ans à surface comparable), tandis que les ventes à surface comparable de produits non saisonniers, y compris sur les espaces d’exposition, sont restées stables en glissement annuel (accroissement de 11 % sur 3 ans à surface comparable). La baisse de 38% des ventes en ligne de Castorama en glissement annuel s’explique en grande partie par la vigueur exceptionnelle de l’activité en ligne au cours de l’exercice précédent, en raison des restrictions liées au COVID en France (qui avaient conduit à la fermeture temporaire de certains magasins et de certaines catégories » non essentielles « tout au long du premier trimestre et sur une partie du deuxième trimestre 2021). De fait, sur 3 ans, les ventes en ligne de Castorama ont connu une progression de 226 %, le taux de pénétration de la vente en ligne s’établissant à 5 % (S1 21/22 : 8 % ; S1 19/20 : 2 %).

Castorama a ouvert deux nouveaux magasins au S1, avec les premiers tests de magasin compact en centre-ville à Paris. Castorama compte à présent 95 magasins au total en France.

Le chiffre d’affaires total de Brico Dépôt a baissé de 4,9 % (-5,5 % à surface comparable) à 1 118 millions de livres sterling, reflétant la résilience des ventes par rapport à la base de comparaison très élevée de l’an dernier. Sur 3 ans, le chiffre d’affaires à surface comparable a connu une amélioration de 13,8 %. L’entreprise a enregistré une forte progression de ses catégories aménagement extérieur et bâti & menuiserie sur 3 ans, chacune d’entre elles affichant une croissance de plus de 25 %. Brico Dépôt continue à améliorer l’attractivité de l’enseigne auprès des clients et son image prix, l’entreprise donnant la priorité au renforcement de son positionnement de discounter et son offre différenciante. Les ventes en ligne de Brico Dépôt ont baissé de 34 % en glissement annuel, reflétant la vigueur de l’activité en ligne au cours de l’exercice précédent. Sur 3 ans, les ventes en ligne de Brico Dépôt sont en progression de 138 %, le taux de pénétration de la vente en ligne atteignant 4 % (S1 21/22 : 6 % ; S1 19/20 : 2 %).